Il signoraggio nella teoria economica

In macroeconomia per signoraggio si intendono i redditi che un governo ottiene grazie alla possibilità di creare base monetaria in condizioni di monopolio[8]. Negli stati moderni, solitamente, la banca centrale stampa le banconote mentre il governo (ad esempio tramite una zecca) conia le monete metalliche, ed entrambi hanno un reddito da signoraggio.

In economia il signoraggio è innanzitutto una delle fonti con cui un governo finanzia la propria spesa pubblica eccedente rispetto alla raccolta di tributi. Lo stesso termine signoraggionella letteratura economica è quasi sempre riferito ai vantaggi del governo[9]. Nei paesi a bassa inflazione conta per circa lo 0,5% del prodotto nazionale lordo mentre nei paesi ad alta inflazione tale valore è molto maggiore[10][11]. Nei casi estremi di iperinflazione il signoraggio è virtualmente l'unica fonte di finanziamento del governo[12][13]. Il ricorso al signoraggio da parte del governo è generalmente associato ad un'elevata instabilità politica, dovuta sovente ad un sistema politico altamente polarizzato[14][15]. Spesso avviene in concomitanza con la necessità di finanziare i costi di guerre, oppure in casi di shock esogeni che siano causa di un crollo dei prezzi di esportazione o anche solo nei casi in cui il governo non riesca a fronteggiare adeguatamente l'evasione fiscale. In tutti questi casi, i risparmiatori tenderanno a diffidare delle capacità del governo di onorare i propri debiti e si rifiuteranno di sottoscriverne le obbligazioni[16].

Nel caso in cui il potere di stampare moneta sia assegnato dal governo e questo lo usi per finanziare la spesa, il signoraggio corrisponde al rapporto tra il valore nominale della nuova base monetaria emessa in un certo intervallo temporale e l'indice generale dei prezzi (al netto dei trascurabili costi di produzione)[17]. I tentativi da parte del governo di finanziare il deficit pubblico aumentando le entrate da signoraggio possono essere causa di iperinflazione[18][19][20] e gran parte dei casi storici di elevata inflazione e di iperinflazione sono effettivamente dovuti alla necessità da parte del governo di finanziarsi attraverso il signoraggio[21][22]. Il caso storico più eclatante e più studiato dalla teoria economica in cui l'abuso di ricorso al signoraggio da parte del governo ha causato una drammatica spirale iperinflattiva è la Germania (Repubblica di Weimar) del 1922-1923[23][24]: il conseguente collasso economico fu il preludio dell'ascesa al potere del Nazismo e di Adolf Hitler[25][26][27]. Nella prefazione al classico testo di Costantino Bresciani-Turroni sulle vicende del marco tedesco, Lionel Robbins osserva che «il deprezzamento del marco avvenuto tra il 1914 e il 1923 […] ha distrutto la ricchezza degli elementi più solidi della società tedesca: e si è lasciato dietro uno squilibrio morale ed economico, atto a preparare il terreno per i disastri che sono seguiti. Hitler è il figlioccio dell'inflazione»[28].

Krugman osserva che l'elevato ricorso al signoraggio è una caratteristica particolarmente frequente nei paesi in via di sviluppo. Nonostante i tentativi da parte di questi paesi di riformare le proprie istituzioni nella direzione dei paesi maggiormente industrializzati, tale processo rimane spesso incompiuto: alla maggiore statalizzazione di queste economie non corrisponde un'adeguata capacità di riscuotere le imposte per finanziare la spesa. Anche in questi casi il ricorso al signoraggio è associato ad elevata inflazione o iperinflazione[29].

Secondo Rudi Dornbusch (1987), le iperinflazioni sono gli esperimenti di laboratorio dell'economia monetaria: in presenza di questi tassi di inflazione, il collegamento tra moneta e prezzi è assolutamente fuori discussione e aldilà di qualsiasi controversia[30]. In virtù della stretta associazione tra signoraggio ed inflazione - per cui a maggior signoraggio corrisponde, più che proporzionalmente[31], maggiore inflazione - il signoraggio è detto anche "tassa da inflazione" (in inglese "inflation tax"): è infatti a tutti gli effetti una tassa che gli operatori economici pagano al governo nella forma di un forzato minor potere d'acquisto della moneta detenuta nei propri portafogli[32][33][34][35].

La creazione di una banca centrale indipendente dal governo - cioè tale per cui il governo non abbia il potere di imporre alcuna misura di politica monetaria - è stata spesso una decisione fondamentale per stabilizzare un'economia colpita da iperinflazione[36]. Nel caso in cui il potere di stampare moneta sia assegnato alla banca centrale, il signoraggio riscosso da questa si definisce come il prodotto tra tasso d'interesse nominale e valore nominale della base monetaria in circolazione, diviso per l'indice generale dei prezzi (al netto dei trascurabili costi di produzione). Tale somma viene normalmente percepita dal governo sotto forma di imposte.

[modifica]Formule del signoraggio

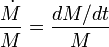

Il signoraggio ottenuto dal governo può essere misurato dal potere d'acquisto della nuova base monetaria messa in circolazione dal governo. La formula matematica è pertanto[37][38][39][40][41][42][43][44]:

dove

è la creazione di nuova base monetaria in tempo continuo (M rappresenta la base monetaria e quindi l'equazione precedente è la sua derivata o variazione temporale)

è la creazione di nuova base monetaria in tempo continuo (M rappresenta la base monetaria e quindi l'equazione precedente è la sua derivata o variazione temporale)

è l'ammontare totale di base monetaria

è l'ammontare totale di base monetaria

Occorre osservare che

rappresenta il tasso di crescita istantaneo della base monetaria

rappresenta il tasso di crescita istantaneo della base monetaria

rappresenta il valore reale della base monetaria.

rappresenta il valore reale della base monetaria.

La formula incorpora il fatto che il governo acquista risorse reali (i beni e servizi che compongono la spesa pubblica) con risorse nulle (il valore economico della carta-moneta)[45]. Questo tipo di signoraggio viene anche chiamato signoraggio monetario[46].

Inteso come costo opportunità, una formula che stima il signoraggio ottenuto dalle banche centrali è invece[47][48]:

dove  è il tasso d'interesse nominale. Va ricordato che in genere tale introito viene in gran parte incamerato dal governo stesso e solo in piccola parte dalla banca centrale.

è il tasso d'interesse nominale. Va ricordato che in genere tale introito viene in gran parte incamerato dal governo stesso e solo in piccola parte dalla banca centrale.

Una variante di quest'ultima versione è[49]:

dove  è il tasso d'interesse nominale,

è il tasso d'interesse nominale,  è la quantità iniziale di base monetaria e

è la quantità iniziale di base monetaria e  è l'indice generale dei prezzi correnti.

è l'indice generale dei prezzi correnti.

Un'ulteriore formula adottata da alcuni autori[50] utilizza, anziché il tasso di crescita della moneta o il tasso d'interesse nominale, il tasso di inflazione:

dove  è il tasso d'inflazione. L'ipotesi sottostante è in questo caso la neutralità della moneta, pertanto

è il tasso d'inflazione. L'ipotesi sottostante è in questo caso la neutralità della moneta, pertanto

In questo caso il signoraggio è esattamente pari all'inflation tax.[51]

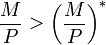

[modifica]Massimizzazione del signoraggio, curva di Laffer e iperinflazione

Nelle sezioni precedenti è stata illustrata la relazione tra signoraggio ed inflazione. Se è vero che il ricorso al signoraggio fa aumentare l'inflazione a ritmo virtualmente illimitato, ciò non si traduce tuttavia necessariamente in un aumento del signoraggio reale riscosso dal governo[52][53][54][55]. Come mostrato in precedenza, questo è pari a  e, se il governo è in grado di controllare il numeratore (cioè la creazione di nuova base monetaria), non è però certo in grado di controllare il denominatore(l'indice generale dei prezzi) che, come si è detto, cresce al tasso di inflazione. Per valori bassi dell'inflazione, il finanziamento di una piccola quota del deficit tramite emissione di moneta, fa aumentare il valore reale del signoraggio; ma per livelli crescenti del tasso di inflazione il valore reale del signoraggio aumenterà sempre meno finché inizierà a diminuire, invertendo la tendenza.

e, se il governo è in grado di controllare il numeratore (cioè la creazione di nuova base monetaria), non è però certo in grado di controllare il denominatore(l'indice generale dei prezzi) che, come si è detto, cresce al tasso di inflazione. Per valori bassi dell'inflazione, il finanziamento di una piccola quota del deficit tramite emissione di moneta, fa aumentare il valore reale del signoraggio; ma per livelli crescenti del tasso di inflazione il valore reale del signoraggio aumenterà sempre meno finché inizierà a diminuire, invertendo la tendenza.

Questo livello massimo di signoraggio reale corrisponde ad una soglia massima di tolleranza che il sistema economico è disposto a subire senza avvitarsi in una spirale iperinflazionista: se il governo tenterà di oltrepassare questa soglia l'inflazione andrà fuori controllo. Se il governo ritiene necessario massimizzare il signoraggio reale, mettendo in second'ordine ogni altro obiettivo di politica economica (stabilità dei prezzi, crescita economica, piena occupazione, distribuzione equa del reddito, ecc.), non dovrà oltrepassare quella soglia.

La relazione tra signoraggio reale ed inflazione viene rappresentata graficamente ricorrendo ad una curva di Laffer modificata, dove sull'asse delle ascisse vi è l'inflazione e sull'asse delle ordinate vi è il signoraggio reale (anziché rispettivamente l'aliquota fiscale e le entrate fiscali, come nell'originale curva di Laffer)[56][57][58][59][60][61].

[modifica]Signoraggio e modello di Cagan

Il modello tradizionale[62][63] per spiegare la dinamica dell'iperinflazione dovuta al signoraggio si deve al contributo pionieristico di Phillip Cagan (1956[64]). L'analisi che segue è tratta principalmente dal testo di Obstfeld e Rogoff e dal testo di David Romer. Poiché siamo interessati ai redditi derivanti dalla creazione di base monetaria, di seguito per "moneta" si intenderà sempre la "base monetaria"[65].

[modifica]Contesto teorico

La domanda di moneta in termini reali sia definita nella forma di Keynes (1936[66]) e Hicks (1937[67]):

dove

è la domanda di moneta in termini nominali al tempo

è la domanda di moneta in termini nominali al tempo

è l'indice generale dei prezzi al tempo

è l'indice generale dei prezzi al tempo

è il reddito al tempo

è il reddito al tempo

è il tasso d'interesse nominale dal tempo

è il tasso d'interesse nominale dal tempo  al tempo

al tempo

Come consueto, la domanda di moneta in termini reali è funzione positiva del reddito e negativa del tasso d'interesse nominale. Infatti un aumento nel reddito fa aumentare la domanda di moneta per transazioni; un aumento del tasso d'interesse nominale causa invece un aumento nel costo-opportunità di tenere moneta.

Occorre osservare che sotto l'ipotesi di perfette aspettative razionali[68] nel senso di John Fraser Muth (1961[69]), la relazione tra tasso d'interesse nominale ed inflazione è la nota paritàdi Irving Fisher[70]:

dove

è il tasso d'interesse reale dal tempo

è il tasso d'interesse reale dal tempo  al tempo

al tempo

è l'operatore aspettative condizionato all'insieme di informazioni disponibili al tempo

è l'operatore aspettative condizionato all'insieme di informazioni disponibili al tempo

è il valore atteso dell'indice generale dei prezzi al tempo

è il valore atteso dell'indice generale dei prezzi al tempo

è pertanto l'inflazione attesa al

è pertanto l'inflazione attesa al  per il tempo

per il tempo  .

.

In un contesto caratterizzato da elevata inflazione, il tasso d'interesse reale può essere considerato a tutti gli effetti costante e trascurabile rispetto al tasso d'inflazione. Anche il reddito  può essere trascurato per lo stesso motivo. Pertanto la domanda di moneta in termini reali può essere riscritta come

può essere trascurato per lo stesso motivo. Pertanto la domanda di moneta in termini reali può essere riscritta come

![\frac{M_t^d}{P_t} = L\left(i_{t + 1}\right) = L\left[E_t\left\{\frac{P_{t + 1}}{P_t}\right\}\right]](http://upload.wikimedia.org/math/0/8/2/082ac605ba9c8e804ee0fea4ca328564.png)

Supponiamo pertanto che la domanda di moneta sia della forma

dove  è la semielasticità della domanda di moneta reale rispetto all'inflazione attesa.

è la semielasticità della domanda di moneta reale rispetto all'inflazione attesa.

Passando ai logaritmi, assumendo che l'offerta di moneta sia esogenamente determinata dal governo ed imponendo la condizione di equilibrio  , l'equazione risultante può essere scritta come segue:

, l'equazione risultante può essere scritta come segue:

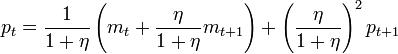

dove le variabili in minuscolo rappresentano i logaritmi delle variabili in maiuscolo. Per risolvere l'equazione basta risolvere ricorsivamente il sistema

da cui si ottiene

Applicando lo stesso metodo ricorsivamente, si ottiene infine

Escludendo l'ipotesi di bolle speculative autogenerantesi, occorre porre

e pertanto l'indice dei prezzi sarà determinato dalla media pesata dei valori attesi delle infinite offerte monetarie del futuro:

Occorre notare che i pesi sono caratterizzati da un fattore di discesa esponenziale e sommano ad uno:

Ciò implica la completa neutralità della moneta (il modello infatti non contiene rigidità nominali o illusione monetaria).

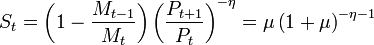

[modifica]I tentativi da parte del governo di massimizzare il signoraggio

Definiamo il signoraggio in tempo discreto come

Ricordiamo dalla sezione precedente che l'emissione di moneta fa aumentare l'inflazione attesa e ciò abbatte la domanda di moneta da parte del pubblico poiché quando l'inflazione aumenta la moneta "scotta". Riprendiamo pertanto l'equilibrio sul mercato della moneta:

ed ipotizziamo che il tasso di crescita della moneta e tasso d'inflazione siano uguali e costanti:

Il signoraggio reale può pertanto essere riscritto come

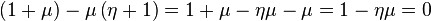

che è una curva di Laffer. La funzione è infatti senz'altro concava. Pertanto, al fine di trovarne il massimo, bastano le condizioni del primo ordine:

Moltiplicando per  si ottiene:

si ottiene:

Pertanto, la soluzione ottimale per il governo è:

cioè il tasso di crescita della moneta deve essere fissato pari al reciproco della semielasticità della domanda, che è esattamente la classica condizione di massimizzazione dei profittidel monopolista con costi marginali di produzione nulli (per una trattazione matematica vedi anche la voce sul monopolio).

[modifica]Questioni aperte

Se dunque il reddito da signoraggio può essere efficientemente massimizzato dal governo, perché l'esperienza storica mostra che, al contrario, molti governi tendono a porsi sul lato sbagliato della curva di Laffer, a destra del valore che massimizza il signoraggio ovvero in punti in cui il signoraggio realmente riscosso è minore? Cagan suggerisce che i governi scelgono di abusare del signoraggio quando sono alla disperata ricerca di fondi per coprire vasti deficit di bilancio. In questi casi i governi tendono a fidarsi eccessivamente dei redditi da signoraggio ed attivano così spirali iperinflazionistiche. Un'ulteriore ipotesi che Cagan avanza è che le aspettative sul futuro da parte del settore privato siano imperfette, nella fattispecie di natura adattiva, cioè "backward-looking": in questo caso il governo potrebbe avere benefici di breve periodo da un ricorso al signoraggio maggiore del massimo consigliabile in quanto gli operatori starebbero sempre in ritardo nell'aggiustare le proprie aspettative. Gli economisti contemporanei non sono soddisfatti da quest'ultima spiegazione perché ritengono che, almeno sul piano dei modelli teorici, l'ipotesi che il governo sia in grado di ingannare sistematicamente il mercato non sia accettabile. Ciò tuttavia non toglie che il governo, spinto da esigenze contingenti, possa ugualmente tentarvi.

Nonostante la generale diffidenza degli economisti, Stanley Fischer ha osservato che «forse la semplice ipotesi di aspettative razionali qui non funziona, perché è difficile credere che gli agenti economici durante le iperinflazioni capiscano i processi dinamici ai quali stiano partecipando senza passare per qualche processo di apprendimento che sarebbe l'equivalente delle aspettative adattive»[71][72].

Ma anche sotto l'ipotesi di perfette aspettative razionali "forward-looking" - ipotesi a cui, innanzitutto per motivi metodologici, gli economisti non sono disposti a rinunciare - il modello di Cagan riesce a spiegare un problema sottile associato all'analisi del signoraggio. Il governo ha infatti l'interesse ad annunciare una politica monetaria coerente con l'analisi svolta sopra, comunicando al mercato la propria intenzione di attenersi ad un'offerta di moneta pari a  , ma poi, una volta incassata la fiducia del pubblico, ha piuttosto interesse a tradirlo fissando

, ma poi, una volta incassata la fiducia del pubblico, ha piuttosto interesse a tradirlo fissando  . Questo fenomeno è noto come "incoerenza intertemporale della politica economica" (per approfondimenti vedi l'analisi dei premi NobelFinn Kydland e Edward Prescott[73] e la letteratura che ne è originata). Se il pubblico è credulone e continua a credere agli annunci del governo, lo stesso trucco può essere ripetuto con successo indefinitamente, ed in questo caso il governo riuscirà effettivamente ad ottenere benefici dall'abuso di signoraggio, senza subire la punizione del mercato. Ma quest'ipotesi, almeno su un piano modellistico-formale, è inaccettabile. Molto più probabilmente gli operatori, dopo essere stati ingannati dal governo una prima volta, non gli concederanno altra fiducia e ne anticiperanno la tentazione di barare ulteriormente tramite la formazione di aspettative pessimiste sul futuro. Pertanto il governo, se si troverà nella necessità di massimizzare i redditi da signoraggio, prima dovrà necessariamente riconquistarsi una credibilità presso il pubblico. Per ottenere questo risultato, il governo potrebbe decidere di "legarsi le mani" legislativamente, ma questa scelta è spesso considerata troppo rigida. L'alternativa è allora quella di riguadagnarsi una buona reputazione presso il mercato con scelte di politica economica continuativamente coerenti e credibili: ciò tuttavia richiede molto tempo ed occorre considerare che, se è lungo e difficile il percorso di riconquista della reputazione, una sola scelta incoerente o non credibile può farla perdere nuovamente. Esistono quindi dei costi di cui il governo deve tenere conto, se vuole servirsi utilmente dello strumento del signoraggio, e senza causare danni economici. Per approfondimenti circa gli "equilibri di reputazione" si veda il modello di Robert J. Barro e David B. Gordon[74] e la letteratura che ne è originata.

. Questo fenomeno è noto come "incoerenza intertemporale della politica economica" (per approfondimenti vedi l'analisi dei premi NobelFinn Kydland e Edward Prescott[73] e la letteratura che ne è originata). Se il pubblico è credulone e continua a credere agli annunci del governo, lo stesso trucco può essere ripetuto con successo indefinitamente, ed in questo caso il governo riuscirà effettivamente ad ottenere benefici dall'abuso di signoraggio, senza subire la punizione del mercato. Ma quest'ipotesi, almeno su un piano modellistico-formale, è inaccettabile. Molto più probabilmente gli operatori, dopo essere stati ingannati dal governo una prima volta, non gli concederanno altra fiducia e ne anticiperanno la tentazione di barare ulteriormente tramite la formazione di aspettative pessimiste sul futuro. Pertanto il governo, se si troverà nella necessità di massimizzare i redditi da signoraggio, prima dovrà necessariamente riconquistarsi una credibilità presso il pubblico. Per ottenere questo risultato, il governo potrebbe decidere di "legarsi le mani" legislativamente, ma questa scelta è spesso considerata troppo rigida. L'alternativa è allora quella di riguadagnarsi una buona reputazione presso il mercato con scelte di politica economica continuativamente coerenti e credibili: ciò tuttavia richiede molto tempo ed occorre considerare che, se è lungo e difficile il percorso di riconquista della reputazione, una sola scelta incoerente o non credibile può farla perdere nuovamente. Esistono quindi dei costi di cui il governo deve tenere conto, se vuole servirsi utilmente dello strumento del signoraggio, e senza causare danni economici. Per approfondimenti circa gli "equilibri di reputazione" si veda il modello di Robert J. Barro e David B. Gordon[74] e la letteratura che ne è originata.

[modifica]Ricorso al signoraggio da parte dei governi

| Per approfondire, vedi la voce Signoraggio in Italia. |

Il ricorso al signoraggio da parte dei governi, per finanziare quote del deficit pubblico, come si è visto, è un fenomeno noto e oggetto di studio da parte della teoria economica. Si è visto anche che non tutti i governi ricorrono al signoraggio nella stessa misura: i paesi politicamente più stabili tendono a ricorrervi il meno possibile; i paesi più instabili sono invece tentati di ricorrervi oltre ogni limite di ragionevolezza. Di seguito si riporta un elenco che mostra queste differenze nel periodo 1975-1985, periodo considerato generalmente di elevata inflazione.

|

Reid W. Click ha raccolto stime per un più ampio numero di paesi e corrispondenti ad un più ampio intervallo temporale, il periodo tra il 1971 e il 1990[76]. Se ne riporta la tabella di seguito.

|

Tahir Andrabi ha studiato la correlazione tra il ricorso al signoraggio ed il tasso di crescita economica di lungo periodo per 74 paesi nel periodo compreso tra il 1971 ed il 1988, rilevando una correlazione significativamente negativa.[77]

[modifica]Storia del signoraggio

Nell'antichità, quando la base monetaria consisteva di monete in metallo prezioso, chiunque disponesse di metallo prezioso poteva portarlo presso la zecca di Stato, dove veniva trasformato in monete con l'effigie del sovrano. I diritti spettanti alla zecca e al sovrano erano esatti trattenendo una parte del metallo prezioso. Il signoraggio in tale contesto è dunque l'imposta sulla coniazione, noto anche come diritto di zecca. Il valore nominale della moneta e il valore intrinseco delle monete non coincidevano, a causa del signoraggio e dei costi di produzione delle monete. L'imposta sulla coniazione serviva poi a finanziare la spesa pubblica. Nel caso in cui lo Stato possedesse miniere di metallo prezioso, il signoraggio coinciderebbe con la differenza tra il valore nominale delle monete coniate e i costi per estrarre il metallo prezioso e coniare le monete. Già con i romani, daSettimio Severo si può parlare di signoraggio: questo imperatore dimezzò la quantità di metallo prezioso contenuto nelle monete, mentre lasciò invariato il valore nominale.

Tra l'800 e il 1200, il sistema monetario europeo era semplice, basato quasi esclusivamente sul denarius introdotto da Carlo Magno[78][79]. Con la caduta di Costantinopoli, le signorieeuropee, a partire da Genova e Firenze, tornarono a battere moneta (1252)[78]. Essendo in circolazione tanti diversi tipi di moneta, con diverse denominazioni, coniate in differenti metalli (oro, argento, rame) e con diversi standard di purezza, si pose il problema giuridico se il monarca potesse imporre una tassa di signoraggio sulla produzione delle monete. La scuola giuridica dei canonisti elaborò un orientamento favorevole; quella dei romanisti sostenne che il signoraggio avrebbe dovuto essere nullo[80].

Con la rivoluzione industriale e, nel XX secolo, con la Conferenza di Bretton Woods si assiste al graduale abbandono dei sistemi monetari fondati sui metalli preziosi e sulla convertibilità delle monete in metalli preziosi. La crescita degli scambi economici provocata dalla rivoluzione industriale rese necessario l'uso di monete la cui offerta non fosse vincolata dalla limitata disponibilità di metalli preziosi. Inoltre l'affermarsi di talune monete, sempre più diffuse e accettate negli scambi internazionali, rese obsoleto il ricorso ai metalli preziosi per regolare tali scambi. Infine l'affermazione del biglietto di banca e di altre forme di pagamento svincolate dall'uso di metalli preziosi si spiega con la praticità dei sistemi di pagamento che non obbligano a trasferire ingenti quantità di pesante metallo prezioso.

[modifica]Il signoraggio oggi

Nei paesi dell'area euro, il reddito da signoraggio viene incassato dai governi dei paesi membri per il conio delle monete metalliche, e dalla Banca centrale europea (BCE) per la stampa delle banconote, che emette in condizioni di monopolio[81]. Tali redditi sono poi ridistribuiti dalla BCE alle varie banche centrali nazionali[82] in ragione della rispettiva quota partecipazione (per la Banca d'Italia ad esempio il 12,5%[83]).

I singoli governi nazionali provvedono in seguito a prelevare gran parte di tali redditi dalle banche centrali tramite il prelievo fiscale[84]. In taluni casi, come per la Bank of England, essendo la banca centrale completamente di proprietà statale, il reddito derivato dall'emissione delle banconote viene indirettamente incamerato interamente dal governo[85].

I singoli governi incassano direttamente il reddito derivante dal diritto di emettere monete metalliche, dal quale devono sottrarre i costi per produrle. Si tratta di un reddito quasi sempre modesto, eccezion fatta nel caso di stati di piccole dimensioni come la Repubblica di San Marino e la Città del Vaticano le cui monete diventano oggetto di collezione.

Negli anni ottanta-novanta, l'eccessiva dipendenza dal signoraggio di alcuni governi europei - tra cui il Portogallo, l'Irlanda, l'Italia, la Grecia e la Spagna (i PIIGS) - rappresentò una delle maggiori difficoltà per la realizzazione dell'Unione Monetaria Europea[86].

Mentre la creazione e l'emissione monetaria è gestita dalla Banca Centrale e avviene in contropartita ad obbligazioni statali reperite sul mercato aperto, la semplice creazione dellamoneta scritturale è facoltà di tutto il sistema economico, nazionale ed internazionale.

La differenza è tratteggiata dalla Banca centrale del Canada nel proprio sito[87]. Mentre nel caso delle monete metalliche il reddito consiste nella differenza tra il valore nominale delle monete metalliche emesse e il costo per produrle, nel caso dell'emissione di monete non metalliche il reddito consiste negli interessi maturati sui titoli acquistati a fronte dell'emissione di moneta. Tali redditi, incamerati dalla banca centrale, servono a pagarne i costi e le imposte sull'emissione di moneta. Il reddito da signoraggio viene in gran parte incamerato dal governo che ha concesso alla banca centrale il diritto di emettere base monetaria in condizioni di monopolio.

[modifica]Signoraggio per paese

[modifica]Signoraggio e dollarizzazione

| Per approfondire, vedi la voce dollarizzazione. |

Quando un paese adotta una moneta estera come valuta con corso legale, rinuncia al diritto di signoraggio. La dollarizzazione, ovvero la sostituzione della moneta locale con il dollaro statunitense (o con la moneta di un altro stato estero), comporta due tipi di perdite relative al signoraggio: da un lato a mano a mano che si ritira dalla circolazione la moneta nazionale cambiandola con la divisa straniera, le autorità monetarie devono ricomprare la massa di moneta di proprietà del pubblico e delle banche, restituendo i diritti di signoraggio che si erano accumulati con il tempo. Inoltre le autorità monetarie perdono i guadagni relativi al signoraggio nel futuro.

Nel contempo, lo stato di cui si è adottata la moneta (gli Stati Uniti nel caso della dollarizzazione) aumenta le proprie entrate relative al signoraggio ed è sorto un dibattito in merito all'opportunità che parte di tali guadagni sia retrocessa alle nazioni che hanno adottato la valuta. A questo riguardo, esiste un precedente negli accordi sottoscritti tra il Sudafrica e altri tre stati africani che utilizzano il rand come valuta avente corso legale (Lesotho, Namibia e Swaziland). Gli Stati Uniti, invece, non hanno sottoscritto fino a oggi alcun accordo simile conPanama o con altri paesi in cui il dollaro ha corso legale. Ciononostante, al Senato degli Stati Uniti sono state presentate proposte legislative relative al rimborso dei diritti di signoraggio.

[modifica]Teorie del complotto sul signoraggio

| Per approfondire, vedi la voce Teorie del complotto sul signoraggio. |

Il signoraggio è oggetto dell'elaborazione di varie teorie del complotto, diffuse attraverso libri, blog e siti web. Esse sostengono che il signoraggio sarebbe riscosso dalle banche centrali e non dal governo e che l'emissione di moneta da parte delle banche centrali sarebbe svolta per favorire banchieri e poteri forti a discapito dei cittadini[88]. Secondo queste tesi, il governo dovrebbe abbattere il debito pubblico con l'emissione di moneta, mentre - abbiamo visto - una simile ipotesi trascinerebbe il sistema economico in una drammatica spirale iperinflazionistica, portandolo in breve al collasso.

Tali tesi, propagandate da autori privi di qualsiasi autorevolezza scientifica[88], non hanno quindi alcun fondamento e trovano smentita in qualsiasi manuale divulgativo o specialistico dieconomia, tanto da poter definire tali teorie come una bufala.

[modifica]Note

- ^ Andrew B. Abel, Ben S. Bernanke, Macroeconomics, Addison Wesley, 1992, ISBN 0201504286 (Glossary, pag. 737): "signoraggio: i redditi del governo ottenuti stampando moneta; anche noto come tassa d'inflazione".

- ^ David Romer, Advanced Macroeconomics, McGraw-Hill, 1996, ISBN 0070536678(chapter 9, Inflation and monetary policy, section 7, Seignorage and Inflation, pag. 420): «La causa fondamentale di gran parte degli episodi di alta inflazione e di iperinflazione, se non di tutti, è il bisogno del governo di ottenere signoraggio - cioè il reddito [derivante] dallo stampare moneta (Bresciani-Turroni, 1937; Cagan, 1956)».

- ^ Bagliano e Marotta, in Economia monetaria, Il Mulino (pag. 18), definiscono il signoraggio come segue:

« In linea di principio, la creazione di base monetaria in condizioni di monopolio dà la possibilità alla banca centrale di ottenere redditi (il cosiddetto signoraggio) pari alla differenza tra i redditi ottenibili dall'investimento in attività finanziarie e reali e i (trascurabili) costi di produzione. Poiché questi redditi derivano dalla condizione di privilegio concessa dallo Stato, i profitti sono in genere incamerati in misura prevalente da quest'ultimo, sotto forma di imposte. Un limite alla produzione, potenzialmente illimitata di base monetaria è posto dall'obiettivo del mantenimento di un livello dei prezzi relativamente stabile, data la relazione diretta che storicamente si è osservata tra inflazione e offerta di moneta. » - ^ Paul R. Krugman, Maurice Obstfeld, International Economics: Theory and Policy, Addison Wesley, 2009, ISBN 0321493044 (Part IV, International Macroeconomic Policy, chapter 22, Developing Countries: Growth, Crisis, and Reform, pag. 626).

- ^ La stessa definizione si trova in Maurice Obstfeld, Kenneth S. Rogoff, Foundations of International Macroeconomics, Massachussetts Institute of Technology, 1996, ISBN 0262150476 (chapter 8, Money and Exchange Rates under Flexible Prices, section 2, The Cagan Model of Money and Prices, paragraph 6, Seigniorage, pag. 523): «Il signoraggio rappresenta i redditi reali che un governo acquisisce usando moneta appena emessa per comprare merci e beni non-monetari».

- ^ Carlo M. Cipolla, Currency Depreciation in Medieval Europe, The Economic History Review, New Series, Vol. 15, No. 3, pp. 413-422, 1963.

- ^ Stephen D. Williamson, Macroeconomics, Addison Wesley, 2005, ISBN 0321240936(Part V, Money and Business Cycles, chapter 10, A Monetary International Model, pag. 364).

- ^ Jeffrey D. Sachs, Felipe B. Larrain, Macroeconomics in the Global Economy, Prentice-Hall, 1993, ISBN 0135442060 (Part III, Monetary Economics, chapter 11, Inflation: Fiscal and Monetary Aspects, section 2, The Inflation Tax and Seigniorage, pag. 339): «Il signoraggio è il reddito riscosso dal governo come risultato del suo potere monopolistico di stampare moneta»

- ^ Willem H. Buiter, Seigniorage, NBER Working Paper No. 12919, February 2007, JEL No. E4,E5,E6,H6.

- ^ Robert J. Barro, Macroeconomics, John Wiley & Sons, 1987, ISBN 0471851256 (Part II,Inflation, chapter 8, Money, inflation, and interest rates in the market-clearing model, pag. 209).

- ^ Robert J Gordon, Macroeconomics, Harper Collins, 1993, ISBN 0673521915 (Part IV,Inflation and Unemployment, chapter 10, Inflation: effects, costs, and policy options, pp. 301).

- ^ Olivier Jean Blanchard, Stanley Fischer, Lectures on Macroeconomics, Massachussetts Institute of Technology, 1989, ISBN 0262022834 (chapter 4, Money, section 7, Seigniorage and Inflation, pag. 195)

- ^ David Romer, Advanced Macroeconomics, McGraw-Hill, 1996, ISBN 0070536678(chapter 9, Inflation and monetary policy, section 7, Seignorage and Inflation, pag. 420).

- ^ David Romer, Advanced Macroeconomics, McGraw-Hill, 1996, ISBN 0070536678(chapter 9, Inflation and monetary policy, section 7, Seignorage and Inflation, pag. 420).

- ^ Alex Cukierman, Sebastian Edwards, Guido Tabellini, Seigniorage and Political Instability, The American Economic Review, Vol. 82, No. 3 (Jun., 1992), pp. 537-555.

- ^ David Romer, Advanced Macroeconomics, McGraw-Hill, 1996, ISBN 0070536678(chapter 9, Inflation and monetary policy, section 7, Seignorage and Inflation, pag. 420).

- ^ Olivier Jean Blanchard, Stanley Fischer, Lectures on Macroeconomics, Massachussetts Institute of Technology, 1989, ISBN 0262022834 (chapter 4, Money, section 7, Seigniorage and Inflation, pag. 198)

- ^ Olivier Jean Blanchard, Stanley Fischer, Lectures on Macroeconomics, Massachussetts Institute of Technology, 1989, ISBN 0262022834 (chapter 4, Money, section 7, Seigniorage and Inflation, pag. 201)

- ^ Andrew B. Abel, Ben S. Bernanke, Macroeconomics, Addison Wesley, 1992, ISBN 0201504286 (chapter 16, Government spending and its financing, section 5, Deficits and inflation, paragraph Real Seigniorage Collection and Inflation, pag. 673).

- ^ David Romer, Advanced Macroeconomics, McGraw-Hill, 1996, ISBN 0070536678(chapter 9, Inflation and monetary policy, section 7, Seignorage and Inflation, pag. 420).

- ^ David Romer, Advanced Macroeconomics, McGraw-Hill, 1996, ISBN 0070536678(chapter 9, Inflation and monetary policy, section 7, Seignorage and Inflation, pag. 420).

- ^ Maurice Obstfeld, Kenneth S. Rogoff, Foundations of International Macroeconomics, Massachussetts Institute of Technology, 1996, ISBN 0262150476 (chapter 8, Money and Exchange Rates under Flexible Prices, section 2, The Cagan Model of Money and Prices, paragraph 6, Seigniorage, pag. 523).

- ^ Andrew B. Abel, Ben S. Bernanke, Macroeconomics, Addison Wesley, 1992, ISBN 0201504286 (chapter 16, Government spending and its financing, section 5, Deficits and inflation, paragraph Seigniorage and the Budget Deficit in the German Hyperinflation of 1922-1923, pag. 677).

- ^ Phillip Cagan, The Monetary Dynamics of Hyperinflation, 1956, in Milton Friedman,Studies in the Quantity Theory of Money, University of Chicago Press. ISBN 0226264068.

- ^ Robert L Hetzel, German monetary history in the first half of the twentieth century, Economic Quarterly, Federal Reserve Bank of Richmond. Winter 2002; 88, 1.

- ^ Sheri Berman, Civil Society and the Collapse of the Weimar Republic, World Politics, Vol. 49, No. 3 (Apr., 1997), Cambridge University Press, pp. 401-429.

- ^ Lewis E. Hill, Charles E. Butler and Stephen A. Lorenzen, Inflation and the Destruction of Democracy: The Case of the Weimar Republic, Journal of Economic Issues, Vol. 11, No. 2 (Jun., 1977), pp. 299-313.

- ^ Costantino Bresciani-Turroni, Le vicende storiche del marco tedesco, Università Bocconi, Milano, 1931 (aggiornato e ampliato più volte dall'autore negli anni successivi). Tradotto in inglese in The Economics of Inflation, Costantino Bresciani-Turroni.

- ^ Paul R. Krugman, Maurice Obstfeld, International Economics: Theory and Policy, Addison Wesley, 2009, ISBN 0321493044 (Part IV, International Macroeconomic Policy, chapter 22, Developing Countries: Growth, Crisis, and Reform, pag. 626).

- ^ Rudiger Dornbusch, Lessons from the German Inflation Experience of the 1920s in R. Dornbusch, S. Fischer and J.Bossons, Macroeconomics and Finance. Essays in Honor of Franco Modigliani, pp. 337-366, MIT Press, 1987, ISBN 0262040875.

- ^ David Romer, Advanced Macroeconomics, McGraw-Hill, 1996, ISBN 0070536678(chapter 9, Inflation and monetary policy, section 7, Seignorage and Inflation, pag. 424).

- ^ Andrew B. Abel, Ben S. Bernanke, Macroeconomics, Addison Wesley, 1992, ISBN 0201504286 (chapter 16, Government spending and its financing, section 5, Deficits and inflation, paragraph Real Seigniorage Collection and Inflation, pag. 673).

- ^ David Romer, Advanced Macroeconomics, McGraw-Hill, 1996, ISBN 0070536678(chapter 9, Inflation and monetary policy, section 7, Seignorage and Inflation, pag. 421).

- ^ Milton Friedman, Government revenue from inflation, Journal of Political Economy 79, July, 1971.

- ^ Stephen D. Williamson, Macroeconomics, Addison Wesley, 2005, ISBN 0321240936(Part V, Money and Business Cycles, chapter 10, A Monetary International Model, pag. 364).

- ^ Thomas J. Sargent, The Ends of Four Big Inflations, 1982, in Inflation: Causes and Effects, pp. 41-98 National Bureau of Economic Research, 1986.

- ^ Olivier Jean Blanchard, Stanley Fischer, Lectures on Macroeconomics, Massachussetts Institute of Technology, 1989, ISBN 0262022834 (chapter 4, Money, section 7, Seigniorage and Inflation, pag. 198)

- ^ Jeffrey D. Sachs, Felipe B. Larrain, Macroeconomics in the Global Economy, Prentice-Hall, 1993, ISBN 0135442060 (Part III, Monetary Economics, chapter 11, Inflation: Fiscal and Monetary Aspects, section 2, The Inflation Tax and Seigniorage, pag. 340).

- ^ Leonardo Auernheimer, The Honest Government's Guide to the Revenue from the Creation of Money, The Journal of Political Economy, Vol. 82, No. 3 (May - Jun., 1974), pp. 598-606.

- ^ Ernst Baltensperger, Thomas J. Jordan, Principles of Seigniorage, Swiss Journal of Economics and Statistics, 133, II, pp. 133-152, 1997.

- ^ Herschel I. Grossman and John B. Van Huyck, Seigniorage, inflation, and reputation, Journal of Monetary Economics, Volume 18, Issue 1, July 1986, pp. 21-31.

- ^ Milton Friedman, Government revenue from inflation, Journal of Political Economy 79, July, 1971.

- ^ Maurice Obstfeld, Kenneth S. Rogoff, Foundations of International Macroeconomics, Massachussetts Institute of Technology, 1996, ISBN 0262150476 (chapter 8, Money and Exchange Rates under Flexible Prices, section 2, The Cagan Model of Money and Prices, paragraph 6, Seigniorage, pag. 523).

- ^ Edmund S. Phelps, Inflation in the theory of public finance, The Swedish Journal of Economics, Vol. 75, No. 1, Stabilization Policy (Mar., 1973), pp.67-82

- ^ Jeffrey D. Sachs, Felipe B. Larrain, Macroeconomics in the Global Economy, Prentice-Hall, 1993, ISBN 0135442060 (Part III, Monetary Economics, chapter 11, Inflation: Fiscal and Monetary Aspects, section 2, The Inflation Tax and Seigniorage, pag. 340).

- ^ Martin Klein and Manfred J.M. Neumann, Seigniorage: What Is It and Who Gets It?, Weltwirtschaftliches Archiv, Bd. 126, H. 2 (1990), pp. 205-221.

- ^ A. L. Marty, Inflation, taxes, and the public debt, Journal of Money, Credit, and Banking, 10(4), pp. 437-52, 1978.

- ^ Martin Klein and Manfred J.M. Neumann, Seigniorage: What Is It and Who Gets It?, Weltwirtschaftliches Archiv, Bd. 126, H. 2 (1990), pp. 205-221.

- ^ Willem H. Buiter, Seigniorage, NBER Working Paper No. 12919, February 2007, JEL No. E4,E5,E6,H6.

- ^ MJ Bailey, The welfare cost of inflationary finance, Journal of Political Economy, 64:93-100, 1956.

- ^ Ernst Baltensperger, Thomas J. Jordan, Principles of Seigniorage, Swiss Journal of Economics and Statistics, 133, II, pp. 133-152, 1997.

- ^ Jeffrey D. Sachs, Felipe B. Larrain, Macroeconomics in the Global Economy, Prentice-Hall, 1993, ISBN 0135442060 (Part III, Monetary Economics, chapter 11, Inflation: Fiscal and Monetary Aspects, section 2, The Inflation Tax and Seigniorage, pag. 343).

- ^ Jeffrey D. Sachs, Felipe B. Larrain, Macroeconomics in the Global Economy, Prentice-Hall, 1993, ISBN 0135442060 (Part V, Special Topics in Macroeconomics, chapter 23,Stopping High Inflation, section 2, The Economic Dynamics of Hyperinflation, pag. 741).

- ^ Andrew B. Abel, Ben S. Bernanke, Macroeconomics, Addison Wesley, 1992, ISBN 0201504286 (chapter 16, Government spending and its financing, section 5, Deficits and inflation, paragraph Real Seigniorage Collection and Inflation, pp. 673-676).

- ^ Maurice Obstfeld, Kenneth S. Rogoff, Foundations of International Macroeconomics, Massachussetts Institute of Technology, 1996, ISBN 0262150476 (chapter 8, Money and Exchange Rates under Flexible Prices, section 2, The Cagan Model of Money and Prices, paragraph 6, Seigniorage, pp. 523-526).

- ^ David Romer, Advanced Macroeconomics, McGraw-Hill, 1996, ISBN 0070536678(chapter 9, Inflation and monetary policy, section 7, Seignorage and Inflation, pag. 422).

- ^ Jeffrey D. Sachs, Felipe B. Larrain, Macroeconomics in the Global Economy, Prentice-Hall, 1993, ISBN 0135442060 (Part III, Monetary Economics, chapter 11, Inflation: Fiscal and Monetary Aspects, section 2, The Inflation Tax and Seigniorage, pag. 343).

- ^ Jeffrey D. Sachs, Felipe B. Larrain, Macroeconomics in the Global Economy, Prentice-Hall, 1993, ISBN 0135442060 (Part V, Special Topics in Macroeconomics, chapter 23,Stopping High Inflation, section 2, The Economic Dynamics of Hyperinflation, pag. 741).

- ^ Andrew B. Abel, Ben S. Bernanke, Macroeconomics, Addison Wesley, 1992, ISBN 0201504286 (chapter 16, Government spending and its financing, section 5, Deficits and inflation, paragraph Real Seigniorage Collection and Inflation, pp. 673-676).

- ^ Maurice Obstfeld, Kenneth S. Rogoff, Foundations of International Macroeconomics, Massachussetts Institute of Technology, 1996, ISBN 0262150476 (chapter 8, Money and Exchange Rates under Flexible Prices, section 2, The Cagan Model of Money and Prices, paragraph 6, Seigniorage, pp. 523-526).

- ^ Thomas J. Sargent, Dynamic macroeconomic theory, Harvard University Press, 1987 (pp. 262-275). ISBN 0674218779.

- ^ Maurice Obstfeld, Kenneth S. Rogoff, Foundations of International Macroeconomics, Massachussetts Institute of Technology, 1996, ISBN 0262150476 (chapter 8, Money and Exchange Rates under Flexible Prices, section 2, The Cagan Model of Money and Prices, pp. 515-526).

- ^ David Romer, Advanced Macroeconomics, McGraw-Hill, 1996, ISBN 0070536678(chapter 9, Inflation and monetary policy, section 7, Seignorage and Inflation, pp. 420-428).

- ^ Phillip Cagan, The monetary dynamics of hyperinflation, in Milton Friedman, Studies in the quantity theory of money, Chicago: University of Chicago Press, 1956.

- ^ David Romer, Advanced Macroeconomics, McGraw-Hill, 1996, ISBN 0070536678(chapter 9, Inflation and monetary policy, section 7, Seignorage and Inflation, pag. 420-421).

- ^ John Maynard Keynes, The general theory of employment, interest and money, London: Macmillan, 1936.

- ^ John R. Hicks, Mr Keynes and the "classics": A suggested interpretation, Econometrica 5 (April), pp.147-59, 1937.

- ^ Nota bene: benché il modello di Cagan ipotizzasse aspettative adattive, backward looking, è invalso l'uso di studiarlo sia sotto queste ipotesi che sotto l'ipotesi di aspettative razionali - ipotesi, questa, più coerente sotto il profilo teorico ma la cui elaborazione teorica e matematica è successiva all'articolo di Cagan.

- ^ John F. Muth, Rational expectations and the theory of price movements, Econometrica 29 (July), pp. 315-335, 1961.

- ^ Irving Fisher, The theory of interest, New York: Macmillan, 1930.

- ^ Stanley Fischer, Comments on Thomas Sargent and Neil Wallace, "Inflation and the Government Budget Constraint", in Assaf Razin and Efraim Sadka, Economic Policy in Theory and Practice, New York: St. Martin’s, 1987.

- ^ L'intervento di Fischer viene citato anche in Thomas Sargent, Noah Williams, Tao Zha,The Conquest of South American Inflation, Journal of Political Economy, vol. 117, no. 2, 2009. Nelle parole di Fischer: «Perhaps the simple rational expectations assumption is at fault here, for it is difficult to believe that economic agents in the hyperinflations understood the dynamic processes in which they were participating without undergoing some learning process that would be the equivalent of adaptive expectations».

- ^ Finn E. Kydland and Edward C. Prescott, Rules rather than discretion: The inconsistency of optimal plans, The Journal of Political Economy, Vol. 85, No. 3 (Jun., 1977), pp. 473-492.

- ^ Robert J. Barro, David B. Gordon, A Positive Theory of Monetary Policy in a Natural Rate Model, The Journal of Political Economy, vol. 91, no. 4, 1983

- ^ La tabella è riportata in Jeffrey D. Sachs, Felipe B. Larrain, Macroeconomics in the Global Economy, Prentice-Hall, 1993, ISBN 0135442060 (Part III, Monetary Economics, chapter 11, Inflation: Fiscal and Monetary Aspects, section 2, The Inflation Tax and Seigniorage, pag. 341)

- ^ Reid W. Click, Seigniorage in a Cross-Section of Countries, Journal of Money, Credit and Banking, Vol. 30, No. 2, pag. 155, 1998.

- ^ Tahir Andrabi, Seigniorage, Taxation, and Weak Government, Journal of Money, Credit and Banking, Vol. 29, No. 1, pp. 106-126, 1997.

- ^ a b La stabilità dei prezzi: perché è importante per te, Banca centrale europea, pag. 19.

- ^ Carlo M. Cipolla, Currency Depreciation in Medieval Europe, The Economic History Review, New Series, Vol. 15, No. 3, pp. 413-422, 1963.

- ^ Daniel A. Schiffman, The Valuation of Coins in Medieval Jewish Jurisprudence, Journal of the History of Economic Thought, Volume 27, Number 2, June 2005

- ^ Infatti, secondo l'articolo 105 A del Trattato di Maastricht «La BCE ha il diritto esclusivo di autorizzare l'emissione di banconote all'interno della Comunità. La BCE e le Banche centrali nazionali possono emettere banconote. Le banconote emesse dalla BCE e dalle Banche centrali nazionali costituiscono le uniche banconote aventi corso legale nella Comunità.»

- ^ Stephen D. Williamson, Macroeconomics, Addison Wesley, 2005, ISBN 0321240936(Part VI, International Macroeconomics, chapter 14, Money in the Open Economy, pag. 505).

- ^ La partecipazione al capitale della BCE

- ^ Ad esempio nell'anno 2007 l'utile prima delle imposte della Banca d'Italia è stato di1.705.646.647 euro, dei quali 1.610.489.843 euro (circa il 94.4%) sono stati incamerati dal governo italiano sotto forma di imposte, con un utile netto di esercizio di 95 156 804 euro per la banca; Cfr. Bilancio della Banca d'Italia, p. 20, "Conto Economico"

- ^ La Bank of England è stata nazionalizzata nel 1946 [1]

- ^ Malcolm Levitt, Christopher Lord, The political economy of Monetary Union, St. Martin's Press, New York, 2000, pag. 45-46. ISBN 031223189X.

- ^ Seigniorage Revenue (EN)

- ^ a b Diversi soggetti, sul web, si sono occupati di smentire tali teorie usando un linguaggio semplice e comprensibile. Si vedano ad esempio La bufala del signoraggio,Sito sulle frottole sul signoraggio, Ancora sul nonsenso signoraggista, Signoraggio tra mito e realtà

[modifica]Bibliografia

[modifica]Manualistica principale ed altri classici

- John Maynard Keynes, Tract on Monetary Reform, Harcourt, Brace, New York, 1923.

- Irving Fisher, The theory of interest, New York: Macmillan, 1930.

- John Maynard Keynes, The general theory of employment, interest and money, London: Macmillan, 1936.

- John R. Hicks, Mr Keynes and the "classics": A suggested interpretation, Econometrica 5 (April), 1937.

- Costantino Bresciani-Turroni, Le vicende storiche del marco tedesco, Università Bocconi, Milano, 1931. Tradotto in inglese in Costantino Bresciani-Turroni, The Economics of Inflation, 1937.

- Thomas J. Sargent, Dynamic macroeconomic theory, Harvard University Press, 1987. ISBN 0674218779.

- Robert J. Barro, Macroeconomics, John Wiley & Sons, 1987, ISBN 0471851256.

- Olivier Jean Blanchard, Stanley Fischer, Lectures on Macroeconomics, Massachussetts Institute of Technology, 1989, ISBN 0262022834.

- Andrew B. Abel, Ben S. Bernanke, Macroeconomics, Addison Wesley, 1992, ISBN 0201504286.

- Alex Cukierman, Central Bank Strategies, Credibility and Independence: Theory and Evidence, The MIT Press, Cambridge, 1992, ISBN 0262031981.

- Jeffrey D. Sachs, Felipe B. Larrain, Macroeconomics in the Global Economy, Prentice-Hall, 1993, ISBN 0135442060.

- Robert J. Gordon, Macroeconomics, Harper Collins, 1993, ISBN 0673521915.

- David Romer, Advanced Macroeconomics, McGraw-Hill, 1996, ISBN 0070536678.

- Maurice Obstfeld, Kenneth S. Rogoff, Foundations of International Macroeconomics, Massachussetts Institute of Technology, 1996, ISBN 0262150476.

- Malcolm Levitt, Christopher Lord, The political economy of Monetary Union, St. Martin's Press, New York, 2000. ISBN 031223189X.

- Stephen D. Williamson, Macroeconomics, Addison Wesley, 2005, ISBN 0321240936.

- Paul R. Krugman, Maurice Obstfeld, International Economics: Theory and Policy, Addison Wesley, 2009, ISBN 0321493044.

[modifica]Articoli

- Frank Plumpton Ramsey, A Contribution to the Theory of Taxation. The Economic Journal, Vol. 37, No. 145 pp. 47-61, 1927.

- Milton Friedman, Discussion of the inflationary gap, in Milton Friedman, Essays in positive economics (University of Chicago, Chicago, IL) 251-262, 1953.

- Phillip Cagan, The Monetary Dynamics of Hyperinflation, 1956, in Milton Friedman, Studies in the Quantity Theory of Money, University of Chicago Press. ISBN 0226264068.

- Martin J. Bailey, The welfare cost of inflationary finance, Journal of Political Economy, 64:93-100, 1956.

- John F. Muth, Rational expectations and the theory of price movements, Econometrica 29 (July), pp. 315-335, 1961.

- Milton Friedman, Government revenue from inflation, Journal of Political Economy 79, July, 1971.

- Robert J. Barro, Inflationary Finance and the Welfare Cost of Inflation, The Journal of Political Economy, Vol. 80, No. 5, pp. 978-1001, 1972.

- Edmund S. Phelps, Inflation in the theory of public finance, The Swedish Journal of Economics, Vol. 75, No. 1, Stabilization Policy, pp. 67-82, 1973.

- Leonardo Auernheimer, The Honest Government's Guide to the Revenue from the Creation of Money, The Journal of Political Economy, Vol. 82, No. 3, pp. 598-606, 1974.

- Finn E. Kydland and Edward C. Prescott, Rules rather than discretion: The inconsistency of optimal plans, The Journal of Political Economy, Vol. 85, No. 3, pp. 473-492, 1977.

- Guillermo A. Calvo, Optimal seigniorage from money creation, Journal of Monetary Economics, 4, 3, pp. 203-517, 1978.

- Guillermo A. Calvo, On the time consistency of optimal policy in a monetary economy, Econometrica, 46, pp. 1411-1428, 1978.

- Alvin L. Marty, Inflation, taxes, and the public debt, Journal of Money, Credit, and Banking, 10(4), pp. 437-52, 1978.

- Jeremy J. Siegel, Inflation, bank profts, and government seigniorage, American Economic Review, Vol. 71, No. 2, Papers and Proceedings of the Ninety-Third Annual Meeting of the American Economic Association, pp. 352-355, 1981.

- Thomas J. Sargent, Neil Wallace, Some unpleasant monetarist arithmetic, Federal Reserve Bank of Minneapolis Quarterly Review, 5:1-17, 1981.

- Robert J. Barro, Measuring the Fed's revenue from money creation, Economics Letters 10, pp. 327–332, 1982.

- Stanley Fischer, Seigniorage and the Case for a National Money, Journal of Political Economy, Vol. 90, pp. 295-313, 1982.

- Robert J. Barro, David B. Gordon, A Positive Theory of Monetary Policy in a Natural Rate Model, The Journal of Political Economy, vol. 91, no. 4, 1983.

- Robert J. Barro, David B. Gordon, Rules, discretion and reputation in a model of monetary policy, Journal of Monetary Economics, Volume 12, Issue 1, pp. 101-121, 1983.

- Allan Drazen, A general measure of inflation tax revenues, Economics Letters, Volume 17, Issue 4, pp. 327-330, 1985.

- David Romer, Financial Intermediation, Reserve Requirements, and Inside Money, Journal of Monetary Economics, Volume 16, Issue 2, pp. 175-194, 1985.

- Thomas J. Sargent, The Ends of Four Big Inflations, 1982, in Inflation: Causes and Effects, pp. 41-98 National Bureau of Economic Research, 1986.

- Herschel I. Grossman, John B. Van Huyck, Seigniorage, inflation, and reputation, Journal of Monetary Economics, 18:1, pp. 21-31, 1986.

- Michael D. Bordo, Money, deflation and seigniorage in the fifteenth century: A review essay, Journal of Monetary Economics 18:3, pp. 337-346, 1986.

- Rudiger Dornbusch, Lessons from the German Inflation Experience of the 1920s in R. Dornbusch, S. Fischer and J.Bossons, Macroeconomics and Finance. Essays in Honor of Franco Modigliani, pp. 337-366, MIT Press, 1987, ISBN 0262040875.

- Nicholas Gregory Mankiw, The Optimal Collection of Seigniorage: Theory and Evidence, Journal of Monetary Economics, 20, 327-341, 1987.

- Willem H. Buiter, A Fiscal Theory of Hyperdeflations? Some Surprising Monetarist Arithmetic, Oxford Economic Papers, New Series, Vol. 39, No. 1, pp. 111-118, 1987.

- Vittorio Grilli, Exchange rates and seigniorage, European Economic Review 33, pp. 580-587, 1989.

- Vittorio Grilli, Seigniorage in Europe, in Marcello De Cecco e Alberto Giovannini, A European Central Bank?, Cambridge: Cambridge University Press, 1989.

- Miguel A. Kiguel, Budget Deficits, Stability, and the Monetary Dynamics of Hyperinflation, Journal of Money, Credit and Banking, Vol. 21, No. 2, pp. 148-157, 1989.

- Luigi Spaventa, Seigniorage: Old and New Policy Issues'’, Europeun Economic Reciew, 33: 557-563, 1989.

- Bharat Trehan, Carl E. Walsh, Seigniorage and Tax Smoothing in the United States, 1914-1986, Journal of Monetary Economics, 25:1, pp. 97-112, 1990.

- Martin Klein and Manfred J.M. Neumann, Seigniorage: What Is It and Who Gets It?, Weltwirtschaftliches Archiv, Bd. 126, H. 2, pp. 205-221, 1990.

- Michael Bruno, Stanley Fischer, Seigniorage, Operating Rules, and the High Inflation Trap, The Quarterly Journal of Economics, Vol. 105, No. 2, pp. 353-374, 1990.

- Phillip Cagan, Expectations in the German hyperinflation reconsidered, Journal of International Money and Finance, Volume 10, Issue 4, pp. 552-560, 1991.

- José De Gregorio, Welfare costs of inflation, seigniorage, and financial innovation, Staff Papers - International Monetary Fund, Vol. 38, No. 4, pp. 675-704, 1991.

- Alberto F. Alesina, Vittorio Grilli, The European central bank: reshaping monetary politics in Europe, 1991, in Matthew B. Canzoneri, Vittorio Grilli, Paul R. Masson (eds.),Establishing a Central Bank: Issues in Europe and Lessons from the U.S., Cambridge University Press, London. ISBN 0521420989.

- Manfred J.M. Neumann, Seigniorage in the United States: how much does the U.S. government make from money production, Review of the Federal Reserve Bank of St. Louis, 74(2), pp. 29-40, 1992.

- Alex Cukierman, Sebastian Edwards, Guido Tabellini, Seigniorage and Political Instability, The American Economic Review, Vol. 82, No. 3, pp. 537-555, 1992.

- Joshua Aizenman, Competitive externalities and the optimal seigniorage, Journal of Money, Credit, and Banking, 24:1, pp. 61-71, 1993.

- Daniel Gros, Seigniorage and EMU, European Journal of Political Economy, 9:4, pp. 581-601, 1993.

- Carl E. Walsh, Central bank strategies, credibility, and independence: a review essay, Journal of Monetary Economics, Volume 32, Issue 2, pp. 287-302, 1993.

- Akira Motomura, The Best and Worst of Currencies: Seigniorage and Currency Policy in Spain, 1597–1650, The Journal of Economic History, 54, pp. 104-127, 1994.

- Patrick Honohan, Does it matter how seigniorage is measured?, Applied Financial Economics, 6:3, pp. 293-300, 1996.

- Maurice Obstfeld, Dynamic seigniorage theory: an exploration, Macroeconomic Dynamics, 1:3, pp. 588-614 Cambridge University Press, 1997.

- Sheri Berman, Civil Society and the Collapse of the Weimar Republic, World Politics, Vol. 49, No. 3, Cambridge University Press, pp. 401-429, 1997.

- Ernst Baltensperger, Thomas J. Jordan, Principles of Seigniorage, Swiss Journal of Economics and Statistics, 133, II, pp. 133-152, 1997.

- Tahir Andrabi, Seigniorage, Taxation, and Weak Government, Journal of Money, Credit and Banking, Vol. 29, No. 1, pp. 106-126, 1997.

- Reid W. Click, Seigniorage in a Cross-Section of Countries, Journal of Money, Credit and Banking, Vol. 30, No. 2, pp. 154-171, 1998.

- Russell W. Cooper, Hubert Kempf, Dollarization and the Conquest of Hyperinflation in Divided Societies, Federal Reserve Bank of Minneapolis Quarterly Review, Vol. 25, No. 3, pp. 3-12, 2001.

- Berthold Herrendorf, Time Consistent Collection of Optimal Seigniorage: A Unifying Framework, Journal of Economic Surveys, Volume 11, Issue 1, pp. 1-46, 2002.

- Robert L Hetzel, German monetary history in the first half of the twentieth century, Economic Quarterly, Federal Reserve Bank of Richmond, 88:1, 2002.

- L. Randall Wray, Seigniorage or Sovereignty?, in Louis-Philippe Rochon, Sergio Rossi, Modern theories of money: the nature and role of money in capitalist economies, Edward Elgar, 2003, ISBN 1840647892.

- Willem H. Buiter, Seigniorage, NBER Working Paper No. 12919, February 2007, JEL No. E4,E5,E6,H6.

[modifica]Altri testi

- Carlo Maria Cipolla, Storia economica dell'europa pre-industriale, il Mulino

- Paul Samuelson, Economia, Zanichelli

- Bagliano e Marotta, Economia Monetaria, il Mulino

- Eichengreen, La globalizzazione del capitale, Baldini&Castoldi

- Garzantina Economia

- Pierce e Shaw, Economia monetaria, il Mulino

- Bianchi, Dizionario di economia politica, voce Moneta, Boringhieri

- Savona, Alla ricerca della sovranità monetaria, Libri Scheiwiller

- Dornbusch e Fischer, Macroeconomia, il Mulino

- Onado, Banca come impresa, il Mulino

- Lemme, Moneta scritturale e moneta elettronica, Giappichelli Editore

- (PDF) Economia dell'integrazione europea (Testi di riferimento proposti)

- Michele Fratianni, Franco Spinelli, Anna J. Schwartz, A Monetary History of Italy, Cambridge University Press, 2005. ISBN 9780521023450.

[modifica]Voci correlate

[modifica]Altri progetti

Wikizionario contiene la voce di dizionario «signoraggio»

Wikizionario contiene la voce di dizionario «signoraggio» Wikiquote contiene citazioni sul signoraggio

Wikiquote contiene citazioni sul signoraggio

è l'

è l'

![\frac{1}{1 + \eta} \left[1 + \frac{\eta}{1 + \eta} + \left(\frac{\eta}{1 + \eta}\right)^2 + \ldots \right] = \frac{1}{1 + \eta} \left( \frac{1}{1 - \frac{\eta}{1 + \eta}} \right) = 1](http://upload.wikimedia.org/math/a/6/7/a67e0a37789c93f46209c11f3789a897.png)

Nessun commento:

Posta un commento